Valsts ieņēmumu dienests rīko seminārus visā Latvijā, informācija nodokļu maksātājiem atrodama VID mājaslapā. LV portāls jau ir rakstījis, ka saistībā ar likuma izmaiņām 2018. gada deklarācija būs jāiesniedz gandrīz visiem iedzīvotājiem. Lai sagatavotos deklarācijas iesniegšanai, ir iespējams attaisnoto izdevumu čekus VID aizsūtīt iepriekš.

"LV portāls" skaidro vēl dažas ar ienākuma nodokli saistītas situācijas un 2018. gada deklarācijas iesniegšanu.

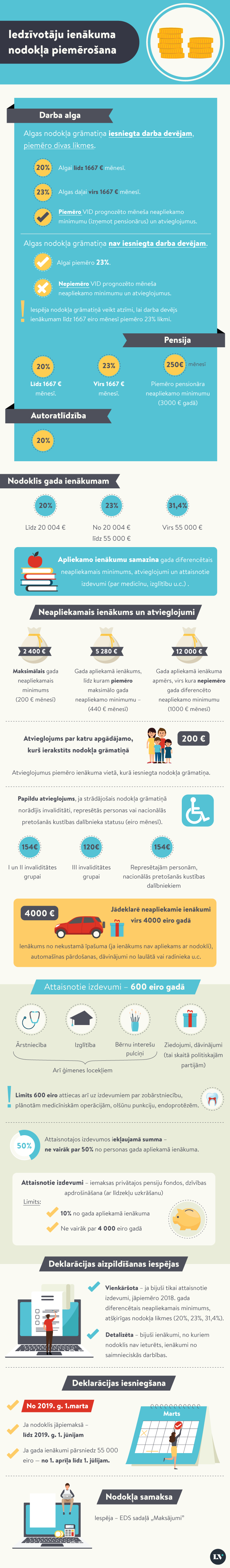

Mēneša un gada neapliekamais minimums

Gada laikā darbavietā, kurā iesniegta algas nodokļa grāmatiņa, darba devējs piemēro VID prognozēto mēneša neapliekamo minimumu, kas darba devējam tiek paziņots divas reizes gadā – līdz 1. augustam un līdz 1. janvārim. Šo summu VID nosaka, ņemot vērā personas iepriekš saņemtos ar nodokli apliekamos ienākumus.

Katrs savu prognozēto neapliekamo minimumu var apskatīties EDS savā algas nodokļa grāmatiņā.

Var būt situācija, ka gada diferencētais neapliekamais minimums atšķiras no personai gada laikā piemērotās prognozēto mēneša neapliekamo minimumu summas (gadījumos, kad personas ienākumi bijuši mainīgi).

Attiecīgi šī radusies starpība ietekmē - palielina vai samazina - maksājamā nodokļa apmēru.

Daļai iedzīvotāju var izveidoties nodokļu parāds - gada laikā nodokļi nav nomaksāti atbilstošā apmērā un tagad šī starpība jāatmaksā valstij.

2018. gadā maksimālais neapliekamais minimums bija 200 eiro mēnesī. To piemēroja algai līdz 440 eiro. Ienākumiem no 440 līdz 1000 eiro mēnesī neapliekamais minimums atbilstoši diferencēšanas principam, pieaugot algai, samazinās, savukārt ienākumiem virs 1000 eiro mēnesī netiek piemērots vispār.

Iedzīvotāju ienākuma nodokļa likmes

Līdz 2018. gadam nodokļa likme algai un tai pielīdzinātiem ienākumiem (pensijai, autoratlīdzībai) bija visiem vienāda – 23%. Kopš pagājušā gada ieviests progresīvais nodoklis.

Vispirms atšķirīgas likmes piemēro algai – mēneša ienākumam, taču tas atkarīgs arī no tā, kur ir iesniegta algas nodokļa grāmatiņa.

Mēneša ienākumam tiek piemērotas divas likmes – darbavietā, kurā iesniegta nodokļa grāmatiņa, algai līdz 1667 eiro likme ir 20%, virs 1667 eiro – 23%.

Gada ienākumiem likmes ir trīs – 20%, 23% un 31,4%.

Pensijai izmaksātājs ievēro likmes progresivitāti arī tad, ja nodokļa grāmatiņa pensijas izmaksas vietā nav iesniegta. Pensijai līdz 1667 eiro mēnesī – 20%, virs šīs summas – 23%.

Savukārt autoratlīdzības gadījumā veidojas cita situācija:

Gada laikā tās izmaksātājs piemēro 20% likmi neatkarīgi no autoratlīdzības apmēra. Tagad var veidoties situācija, ka autoratlīdzības saņēmējam deklarācija jāiesniedz nolūkā nodokli piemaksāt (piemēram, ja kopējie gada ienākumi pārsniegs 20 004 eiro).

Attaisnotie izdevumi – 600 eiro gadā. Kā pārceļ lielākas summas

No 2018. gada ir noteikta jauna attaisnoto izdevumu norma. Proti, iepriekš gadā varēja atgūt pārmaksāto nodokli no 215 eiro izdevumiem ārstniecībai, izglītībai, bērnu interešu pulciņiem, ziedojumiem, dāvinājumiem, tai skaitā ziedojumiem un dāvinājumiem politiskajām partijām.

Par 2018. gadu var atgūt nodokli no 600 eiro izdevumiem, un limits 600 eiro attiecas arī uz izdevumiem par zobārstniecību, plānotām medicīniskām operācijām, olšūnu punkciju, endoprotēzēm.

Svarīgs nosacījums ir tas, ka attaisnotajos izdevumos iekļaujamā summa nevar pārsniegt 50% no personas gada apliekamā ienākuma.

Piemēram, bruto alga gadā ir 5160 eiro (mēnesī 430 eiro). Divi apgādājamie. Tātad nodokļu maksātājam jau ir piemērots neapliekamais minimums 200 eiro, kā arī atvieglojumi par apgādājamiem.

Šādā situācijā, kad cilvēks nodokli nemaz nemaksā, nodokļa atmaksu šī persona pati nevar saņemt.

Šādā gadījumā attaisnojuma dokumentus par ārstniecības un izglītības pakalpojumiem var iesniegt kāds no ģimenes locekļiem, kurš iedzīvotāju ienākuma nodokli ir maksājis, vai arī persona savus izdevumus var pārnest uz nākamajiem trim taksācijas gadiem.

Attaisnotos izdevumus virs 600 eiro (par ārstniecību un izglītību) pārceļ uz nākamajiem trim gadiem. Pārsnieguma summu atskaita no personas apliekamā ienākuma katrā no nākamajiem trim gadiem pēc konkrētā gada attaisnoto izdevumu atskaitīšanas.

Katrā nākamajā taksācijas gadā atskaitāmais kopējais attaisnoto izdevumu apmērs nedrīkst pārsniegt ierobežojuma apmēru (600 eiro un 50% no gada apliekamā ienākuma).

Piemēram, 2018. gadā par operāciju samaksāti 700 eiro, par zobārsta pakalpojumiem 1200 eiro, ārsta konsultāciju 70 eiro, kopā – 1970 eiro. Kā šīs summas tiks sadalītas pa gadiem?

2018. gada deklarācijā – 600 eiro. Pārsnieguma summu – 1470 eiro – pārnes uz nākamajiem trim gadiem. Ja šajos gados attaisnoto izdevumu nav, tad pārsnieguma summu iekļauj deklarācijā šādi:

2019. gada deklarācijā – 600 eiro;

2020. gada deklarācijā – 600 eiro;

2021. gada deklarācijā – 170 eiro.

Savukārt, ja attaisnotie izdevumi pārcelti no 2017. un iepriekšējiem gadiem, tos iekļauj 2018. gada un turpmāko gadu deklarācijās (bet nepārsniedzot piecus gadus).

Atvieglojumu piemērošana

Atvieglojumu (200 eiro mēnesī) piemēro par katru apgādājamo, kurš ierakstīts nodokļa grāmatiņā, tajā ienākuma gūšanas vietā, kurā iesniegta nodokļa grāmatiņa.

Apgādājamie ir nepilngadīgi bērni, nestrādājošs laulātais ar mazu bērnu, 3 un vairākiem bērniem vai 5 bērniem, ja situācija atbilst likumā noteiktajiem kritērijiem bērnu vecumam (no 2018. gada 1. jūlija), laulātais, arī vecāki, vecvecāki, ja šīs personas nav strādājošas un tām noteikta invaliditāte, ar nosacījumu, ka tās nesaņem pensiju, u. c. personas.

VID Elektroniskās deklarēšanas sistēma (EDS) pēc 1. marta, no kura sākas deklarāciju iesniegšana, uzrādīs, vai 2018. gadā, aprēķinot un maksājot nodokli, ir izveidojusies tā pārmaksa vai piemaksa.

Iesniedzot deklarāciju, EDS automātiski aprēķinās atbilstošo nodokļa likmi un gada diferencēto neapliekamo minimumu.